Eine Analyse der Risiken ist ausschlaggebend dafür, dass Portfoliomanager und Anleger gut fundierte Investmententscheidungen treffen können. Seit geraumer Zeit betreibt das Nykredit Asset Management Risikosteuerung und -modellierung als selbständige Disziplin.

Seit geraumer Zeit betreibt das Nykredit Asset Management Risikosteuerung und -modellierung als selbständige Disziplin.

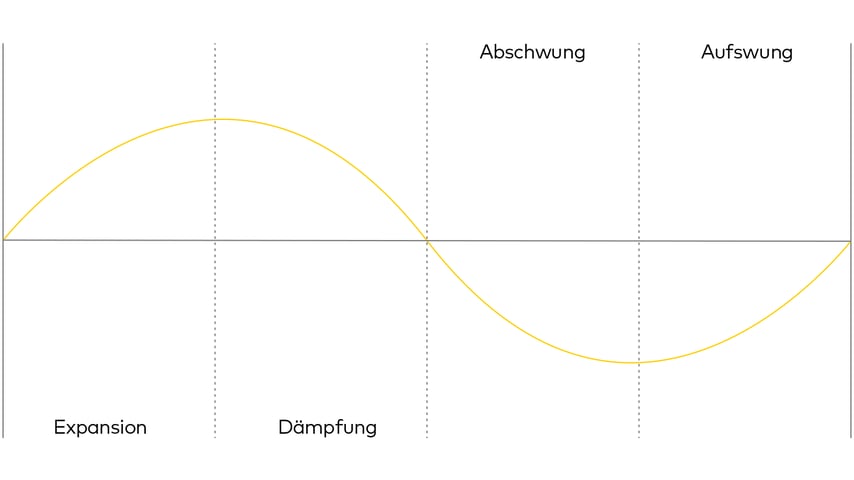

Die Vermögensverwaltung zielt traditionell darauf ab, unter Berücksichtigung einschlägiger Risiken für Investoren jeweils größtmögliche Erträge zu erzielen. In den vergangenen Jahren hat die Finanzwelt allerdings die Erfahrung gemacht, dass das messbare Erfassen von Risiken eine Sache, das Verstehen der Risikokennzahlen - und nicht zuletzt das frühzeitige Reagieren - eine ganz andere Sache ist.

Risikosteuerung und -modell als selbständige Disziplin

Eine Analyse der Risiken ist ausschlaggebend dafür, dass Portfoliomanager und Anleger gut fundierte Investmententscheidungen treffen können. Seit geraumer Zeit betreibt das Nykredit Asset Management Risikosteuerung und -modellierung als selbständige Disziplin.

Beide Seiten der Münze im Fokus

Wir richten unseren Fokus selbstverständlich auf das Ertragspotenzial, haben dabei aber auch jene Risikofaktoren im Blick, die den Ertrag beeinflussen. Somit betrachten wir stets beide Seiten der Münze, denn es kann nie allein auf Ertragspotenzial fokussiert werden.